¿Perú podría liderar el mundo fintech?: en 2022 el número de operaciones creció más de 60%

Según un informe de EY Law, la nación ocupa el sexto puesto en la región cuando se habla de creación de fintechs; aunque en 2022 se desaceleró la creación de empresas, hasta 2021 fue el país con el mayor crecimiento interanual promedio.

Durante los últimos ocho años, Perú ha demostrado un consistente crecimiento en la industria fintech. Así lo demuestra la Guía de Negocios Fintech 2022/2023 de EY Law, que reveló que hasta el año pasado existían 154 empresas que ofrecen servicios financieros, muy por encima de los 50 emprendimientos registrados en 2014.

Según el informe, la pandemia generó una transformación de la industria hacia la digitalización, lo que impulsó con fuerza las transacciones durante los últimos tres años. Así, desde 2019 a 2022, el número de operaciones en la banca digital creció más de 200%, a la par de la expansión que venía registrando desde 2016 y que derivó en un alza, en seis años, de casi 800%.

“La pandemia del Covid-19 puso de relieve el gran potencial de las fintech: brindar servicios más eficientes, rápidos y accesibles desde cualquier lugar y en cualquier momento. Los desafíos no han sido menores, pero los resultados reflejan que la innovación tecnológica en los servicios financieros es irreversible. Hoy siete de cada 10 limeños quisieran contar con un producto bancario 100% digital por su facilidad para adquirirlos y porque consideran que son fáciles de usar”, explicó en el texto el abogado especialista en regulación financiera y fintech, Darío Bregante.

Esto también va de la mano con la creación de empresas. Según EY Law, en América Latina se crearon 2.482 compañías el año pasado, lo que implicó un alza de 253% frente a las 703 que se crearon en 2017.

Otro factor que impulsó el positivo desempeño de esta industria es el uso de Internet y dispositivos móviles inteligentes en el país. Así, para el primer trimestre de 2022, el acceso a Internet en Perú alcanzó el 73% considerando a la población mayor a los seis años, “lo que representa un incremento de 6,2 puntos porcentuales en comparación con el mismo trimestre de 2021”, detalló la consultora.

Considerando el período 2021-2022, el número de transacciones en la banca digital peruana creció más de 64%, impulsado por la inclusión financiera interna.

Al respecto, la investigadora principal de Instituto de Estudio peruanos (IEP), Carolina Trivelli, explicó que “este año, Perú ha subido su puntaje en el indicador general del índice de inclusión financiera de Credicorp; no obstante, a comparación del resto de la región, sigue encontrándose por debajo del promedio”.

Uno de los hechos más llamativos que impulsaron el crecimiento de la industria fue que, ante el gran potencial de las fintech, los actores tradicionales decidieron dar un paso e incorporarse a la industria con billeteras digitales y neobancos.

Unicornios con gran apetito alistan ingreso a mercado fintech de Perú

Core de la industria

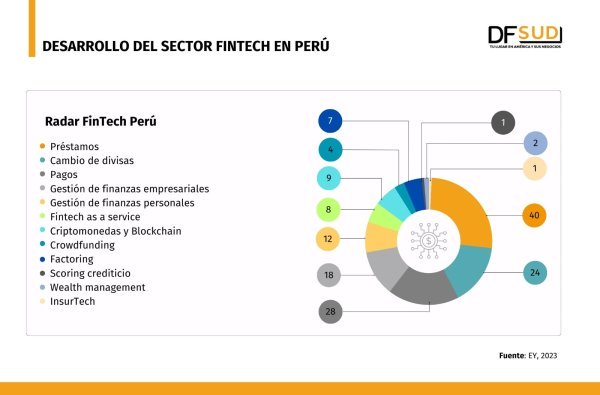

El informe además reveló que, a 2022, la industria fintech peruana ha venido desarrollándose de manera consistente, consolidándose ese año con un total de 154 startups. De estas compañías, EY destacó las 40 firmas con enfoque en préstamos donde preponderan: Crediface, LatinFintech e Independencia.

Otras 28 tienen en su core ser de pagos/billeteras, entre las que destacan Culqui, La Mágica y Ligo; y 24 más se relacionan con el cambio de divisas, como es el caso de Billex, Rextie y Assessor.

Por debajo de esto se ubicaron 18 compañías que se enfocan en la gestión de finanzas empresariales, entre las que destacan Innova-Funding, Solven y Mensajea; y 12 en gestión de finanzas personales donde están Prosol, Wepayu y Trasatop.

El desarrollo de estas compañías ha permitido que Perú mejore en inclusión financiera (88%), que los costos y comisiones se reduzcan (70%) y que la bancarización de los peruanos crezca en un 53%.

Colombia y Chile, los mercados fintech más atractivos para las inversiones de QED Investors

Otros mercados

A pesar de todo este avance, Perú continúa por debajo de los principales mercados de América Latina que son líderes en emprendimientos fintech, como Brasil y México que registran la mayor cantidad de compañías de esta industria -771 y 512, respectivamente-, representando el 51% del total de fintech en la región.

También se ubica por debajo de las 279, 276 y 179 startups creadas en Colombia, Argentina y Chile en 2021.

A pesar de ello, ese año, la nación inca se ubicó en el sexto puesto de la región con 132 compañías, superando mercados como Ecuador (62) y Uruguay (32).

Estas creaciones son respaldadas por los más de US$ 13 mil millones que se invirtieron durante ese ejercicio en compañías financieras en América Latina y el Caribe, según cifras de CBSInsights. Esta cifra significó un aumento de tres veces frente a 2020.

“Muchas de estas inversiones han catapultado a las fintech a convertirse en unicornios, siendo Brasil el país latinoamericano con mayor cantidad, aun cuando la empresa mexicana Kavak sea el de mayor valor de mercado en la región”, detalló EY Law.

Casas de cambio digitales en Perú: la apuesta de las fintech por captar más clientes

Inclusión Financiera

Volviendo al punto sobre la inclusión financiera que existe en el mercado peruano, la guía detalló que “aún existen aspectos que requieren atención y refuerzo para lograr una mejora en la inclusión financiera, y existen avances rescatables en la materia”.

En ese sentido, Trivelli apuntó que “la interoperabilidad aún es un reto en el cual se está trabajando. El gobierno tiene que asegurar que haya una presencia del sistema financiero público o privado en todo el territorio”.

De igual modo, la investigadora reconoció la importancia del desarrollo de capacidades financieras y de mejoras en la conectividad para la sociedad peruana, para que “cada vez sean más digitales”.

Algunas de sus perspectivas para la industria para los próximos años, se relacionan con la incertidumbre e inseguridad de los usuarios frente a los servicios financieros. “La gente que no los usa lo hace porque no los conoce; hay sentidos comunes que hay que remover como ese discursos de que las entidades financieras cobran por todo, que los canales de reclamos no responden, comisiones excesivas y que si no tengo dinero no puedo utilizar los servicios”.

“El número de operaciones en banca virtual es un claro indicador del creciente acceso al sector financiero gracias a la adopción de tecnologías digitales por parte de la población”, concluyó el informe.

El periódico británico especializado en información económica y financiera reconocido a nivel global

Trump promete imponer un arancel global del 10% después de que la Corte Suprema de EEUU dictaminara que sus tarifas generales son ilegales

El máximo tribunal dictaminó el viernes que Trump se excedió en su autoridad al utilizar la Ley de Poderes de Emergencia Internacional para imponer aranceles a docenas de socios comerciales de Estados Unidos.

-

Financial Times

Repsol aspira a triplicar producción petrolera venezolana tras conseguir permiso en EEUU -

Financial Times

La élite del sector privado disfruta de filete durante la crisis cubana -

Financial Times

"No tenemos miedo": los venezolanos celebran el primer atisbo de reformas -

Financial Times

"Optimistas sobre el futuro": la visión de los venezolanos tras la intervención de EEUU en el país y la captura de Maduro -

Financial Times

Secretario de Energía de EEUU busca una "oleada de inversiones" en Venezuela