¿Impactará la crisis de Credit Suisse a los bancos latinoamericanos?

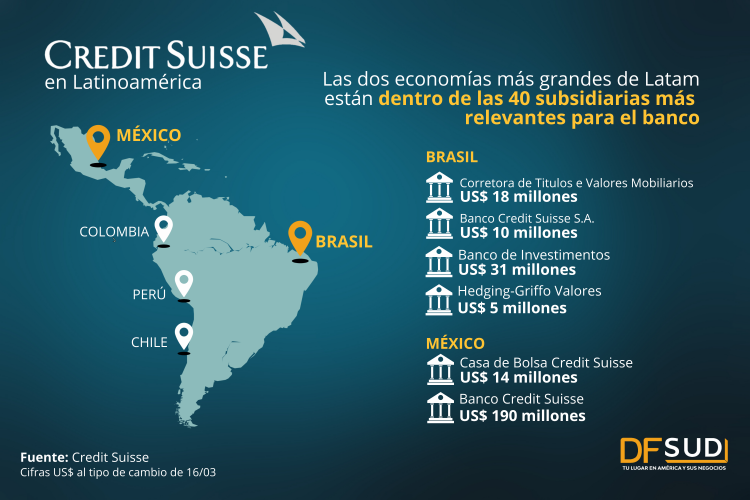

El banco de inversión suizo está presente, solo con oficinas comerciales, en Colombia, Chile y Perú. Su mayor operación está en México y Brasil. ¿Qué dicen los analistas?

Credit Suisse es uno de los 30 bancos más grandes del mundo y hoy está en el ojo del huracán, luego de que, en medio de la crisis bancaria en Estados Unidos -posterior al colapso de Silicon Valley Bank- se viera inmerso en su propio desplome.

Tras varias jornadas de caída sostenida en el valor de sus títulos, el gobierno de Suiza salió a tenderle la mano a través de un préstamo solicitado al banco nacional del país, que desde la directiva de Credit Suisse indicaron que buscaba calmar al mercado y tener una base de la cual aferrarse si el panorama de la industria se vuelve más complejo.

Ahora bien, la discusión en América Latina es si esta situación pudiera tener impacto en las operaciones de la región.

El banco de inversión está presente en varios mercados, como es el caso de Chile, Perú y Colombia donde dispone de oficinas locales para llevar a cabo su operación comercial. En tanto, Brasil y México sí tienen disponibles la banca de inversión y la administradora de activos.

Estos últimos mercados aportan, en conjunto, un capital nominal que supera los US$ 268 millones, con México destacando por la operación bancaria de Credit Suisse.

Moody’s ve contagio “limitado” de la crisis financiera de Estados Unidos en bancos de América Latina

Impacto en Latam

Lo que el mercado se cuestiona es cómo impactará en América Latina la caída de la entidad suiza y la crisis de la banca estadounidense.

El presidente del Banco Interamericano de Desarrollo (BID), Ilan Goldfajn, fue el primero en asegurar que Latinoamérica tiene un sistema financiero "muy resiliente y supervisado” y consideró que “ha dado un ejemplo muy bueno de cómo se maneja el sistema financiero”.

“Esperamos que estemos preparados para lo que viene, que no es una sorpresa", agregó.

Al análisis se sumó el director senior para América Latina de Oxford Economics, Joan Enric Domene, quien explicó a DFSUD.com que “el efecto acumulado de la reducción de liquidez y aumento en el costo de financiamiento en la región desde el año pasado es indistinto de lo sucedido con Credit Suisse”, por lo cual, recordó que su escenario base ya contemplaba recesiones o desaceleraciones marcadas en la región, lo que apunta a menor inversión.

Respecto del momento que vive actualmente la industria, argumentó que “el reciente episodio no ha cambiado sustancialmente ninguno de nuestros escenarios. Seguimos esperando que los bancos centrales se centren en la lucha de la inflación, ya que los riesgos de un contagio directo a la banca comercial de la región son limitados”.

Y detalló que “las autoridades monetarias de Estados Unidos y Europa están dando el apoyo adecuado al sector bancario para reducir los riesgos de una crisis sistémica… pero de momento creemos que el mercado podría estabilizarse una vez se haya recalibrado el apetito por riesgo”.

Colapso del SVB inyecta incertidumbre al ecosistema de venture capital en América Latina

Otros puntos de vista

En esa línea se han mostrado otros analistas del sector a nivel global.

Desde S&P comentaron que la situación de Credit Suisse no es particularmente una preocupación en la industria porque no ha quebrado y tiene una espalda financiera robusta.

La analista principal de sistemas financieros y bancos de América Latina para Standard & Poors, Cynthia Cohen, explicó que la quiebra de los bancos estadounidenses y la situación de estrés que está sufriendo Credit Suisse “no tienen un impacto inmediato en la calidad crediticia de los bancos en América Latina, pero esperamos que sufran efectos secundarios”.

En ello incluye una creciente aversión al riesgo de los inversionistas institucionales, que “derivarían en mayores costos de fondeo y escasez de financiamiento para las instituciones financieras de la región”.

“Cuando esto ocurre por lo general los inversionistas se refugian en inversiones más seguras y se produce lo que llamamos el ‘flight to quality’. Inversiones de menor calidad sufren mayores pérdidas. Por otro lado, las empresas postergan sus decisiones de inversión a la espera de una estabilización de la incertidumbre. En este contexto, las economías reales se verían negativamente afectadas, tendencia que ya veníamos observando”, sentenció.

Por su parte, Moody’s apuntó que solo dos instituciones financieras de América Latina, Banco Bradesco de Brasil y Banco de Crédito e Inversiones (Bci) de Chile, tienen filiales bancarias en EEUU, “sin embargo, los riesgos para estos bancos están relativamente contenidos dado el enfoque operacional en transacciones pequeñas”.

En tanto, el banco de inversión JPMorgan rebajó las perspectivas de City National Bank of Florida (CNB Florida) -filial de Bci en el país norteamericano- a 'neutral' desde 'sobreponderar' por un enfoque más cauto.

El periódico británico especializado en información económica y financiera reconocido a nivel global

Dueño de Banco Master es arrestado por segunda vez en medio de acusaciones de vigilancia ilegal e intimidación de críticos

Daniel Vorcaro fue detenido por la policía federal en São Paulo este pasado miércoles por orden del Supremo Tribunal Federal, que también emitió órdenes de arresto contra otras tres personas. La policía informó que se congelaron activos por valor de 22.000 millones de reales brasileños (US$ 4.200 millones).

-

Financial Times

Grupo respaldado por BlackRock presiona para cerrar el acuerdo portuario sin los activos de Panamá -

Financial Times

La arriesgada apuesta de Claudia Sheinbaum en destronar a "El Mencho" -

Financial Times

México se ve afectado por ola de violencia tras muerte de líder de cártel por fuerzas de seguridad -

DF

Trump promete imponer un arancel global del 10% después de que la Corte Suprema de EEUU dictaminara que sus tarifas generales son ilegales -

Financial Times

Repsol aspira a triplicar producción petrolera venezolana tras conseguir permiso en EEUU