Holding financiero peruano Credicorp registra caída de 4,4% en utilidades del segundo trimestre, impactadas por alza en provisiones

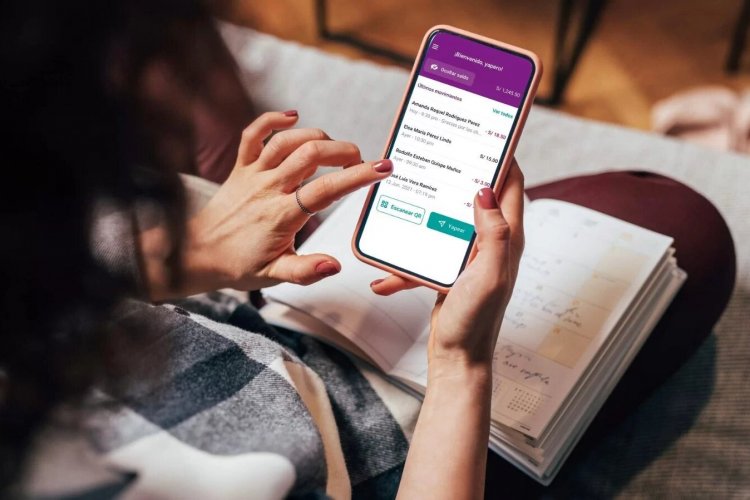

El grupo destacó que su aplicación de pagos Yape alcanzó el punto de equilibrio en mayo, antes de lo que se había proyectado.

El holding peruano Credicorp logró un saldo positivo durante el primer semestre. Su utilidad creció 2,3% en el periodo, mientras que los intereses (o ingresos) aumentaron 8,8%. Sin embargo, el desempeño fue negativo en el segundo trimestre, ya que la utilidad cayó 4,4% frente a igual periodo de 2023 y más de 11% frente a los primeros tres meses del año.

De acuerdo con lo señalado por Gianfranco Ferrari, CEO del holding, "este trimestre, hemos logrado avances significativos en la ejecución de nuestras iniciativas estratégicas, lo que resultó en una sólida primera mitad del año y nos posiciona para alcanzar nuestro guidance para 2024". A esto sumó que "continuamos beneficiándonos de las inversiones en innovación y capacidades digitales, fortaleciendo nuestra posición competitiva y avanzando en la inclusión financiera. Gracias a una estrategia clara, nuestra disruptiva franquicia financiera está prosperando, reforzada por clientes, ventas y transacciones cada vez más digitales".

En tanto, las provisiones aumentaron 35,9% en el segundo trimestre frente a igual periodo de 2023, mientras que en los primeros seis meses acumularon un alza de 24,6%. Al respecto, el holding financiero peruano comentó que fueron "impactadas por un efecto base. Si aislamos el impacto de este efecto, las provisiones aumentaron 2,4% frente al primer trimestre del año, impulsadas principalmente por Mibanco, que ha sido fuertemente golpeado por el ciclo crediticio en Perú".

Aplicación de pago

Respecto de su aplicación de pago Yape, el ejecutivo destacó que "superó el punto de equilibrio antes de lo previsto, impulsado por un crecimiento significativo de los ingresos y la diversificación".

Alejandro Pérez-Reyes, CFO de Credicorp, explicó que "el crecimiento en las transacciones de FX (tipo de cambio) y los ingresos por comisiones a través de avances en la monetización de Yape y un aumento en la actividad transaccional en BCP, respaldaron los ingresos ordinarios a pesar de un ciclo crediticio persistentemente difícil".

De acuerdo con lo señalado por la compañía en su informe de resultados, Yape logró el punto de equilibrio en mayo, con ingresos para el trimestre que aumentaron 2,5 veces frente a 2023, "impulsados por el crecimiento en sus tres principales líneas de negocio: pagos, finanzas y marketplace". Los usuarios activos mensuales de la aplicación aumentaron a 12,3 millones en el segundo trimestre, con un 77% contribuyendo a los ingresos por comisiones (frente al 75% del primer trimestre).

Yape, representa el 74% del crecimiento de comisiones en BCP y cuyo crecimiento de ingresos fue liderado por pago de servicios, seguido de merchant fee y recargas móviles.

Cartera de colocaciones

Asimismo, añadió que la diversidad de la cartera de colocaciones de BCP "proporcionó un amortiguador natural para mantener una calidad de activos saludable, mientras que Mibanco enfrentó más exposición debido a la concentración de colocaciones entre clientes de microempresas vulnerables".

Respecto de MiBanco, la firma comentó en su estado de resultados que "las provisiones crecieron principalmente por un mayor deterioro de cosechas antiguas, por mayores castigos, y por un debilitamiento en la capacidad de pago de los Clientes Vulnerables... La rentabilidad de Mibanco se vio afectada negativamente por una contracción de las colocaciones y unas altas provisiones. Ambos factores reflejan la fase actual del ciclo crediticio en la industria de microfinanzas".

Sin embargo, el ratio de eficiencia de Mibanco para el primer semestre mejoró frente a 2023, reflejando "un apalancamiento operativo positivo".

El periódico británico especializado en información económica y financiera reconocido a nivel global

"Optimistas sobre el futuro": la visión de los venezolanos tras la intervención de EEUU en el país y la captura de Maduro

De acuerdo con la encuesta de Gold Glove Consulting, el 72% de los encuestados consideró que Venezuela se estaba moviendo en una dirección positiva después de la captura del exlíder chavista, aunque el 58% dijo que la seguridad había empeorado.

-

Financial Times

Secretario de Energía de EEUU busca una "oleada de inversiones" en Venezuela -

Financial Times

A un mes de su captura: Venezuela aprende a vivir sin su hombre fuerte -

Financial Times

Las empresas nacionales de Argentina lideran el auge del petróleo y el gas mientras las grandes multinacionales salen del país -

Financial Times

China CK Hutchison de Hong Kong lleva a Panamá a arbitraje por el fallo sobre los puertos del canal -

Financial Times

Bolivia entierra 20 años de socialismo con reformas de “capitalismo para todos”