Quién es Xavier Niel, el multimillonario francés que amenaza con hacer fracasar la fusión de Telefónica y Tigo en Colombia

El magnate galo es dueño del fondo de inversiones Atlas Luxco Sarl, uno de los principales accionistas de Millicom, y este viernes acaba de elevar su oferta por el resto de la participación en la firma luxemburguesa, con una propuesta que valora a la compañía en US$ 4.400 millones.

Las autoridades y mercados están celebrando ya la noticia de que Millicom, el operador de telecomunicaciones de Luxemburgo, acordó comprar la operación de Telefónica en Colombia para fusionarla con su propio negocio en el país, Tigo. Junto con ello, Millicom compraría el 50% de participación que tiene su socio local EPM en la compañía, para lo que espera desembolsar un total de US$ 1.000 millones.

Nuevo contendor

Tigo es el tercer operadores en el mercado de telecomunicaciones de Colombia, y Movistar el segundo, ambos muy por detrás del líder indiscutido del mercado que es Claro, pero sumando sus participaciones podrían alcanzar una cuota de 37%, más cercana al 53% que tiene la mexicana.

Pero además de esperar la luz verde de los reguladores, la ilusión de las empresas e inversionistas podría derrumbarse debido a otras amenazas. De hecho, mientras Telefónica y Millicom preparan su acuerdo, una tercera parte involucrada está trazando sus propios planes, que podrían derrumbar el negocio.

Y es que poco antes de que se anunciara la operación en Colombia, el multimillonario francés Xavier Niel, dueño del fondo de inversiones Atlas Luxco Sarl, había lanzado su propia oferta hostil por el control de Millicom, lo que podría poner en el congelador las gestiones de la actual administración.

“Cuando se atraviesa una compra hostil todo el engranaje administrativo y financiero se focaliza en la defensa, por tanto, estas intenciones de Millicom no son técnicamente aceptadas hasta que exista un documento jurídico e información relevante confirmada por el mercado”, afirmó Diego Palencia, vicepresidente de investigación de Solidus Capital, citado por el medio local La República.

Atlas ofreció comprar la participación de otros accionistas de Millicom International Cellular en una operación que valoraba la compañía en unos US$ 4.100 millones. La oferta inicial de US$ 24 por acción en efectivo, consideraba una prima de 1,8% respecto del precio de cierre de Millicom el 22 de mayo en EEUU y de 1,2% frente a su cotización en Suecia. El 22 de mayo fue el último día de operaciones en el mercado antes de que comenzaran a circular los primeros rumores de una oferta hostil.

Millicom salió a rechazar los acercamientos a mediados de julio, y para evitar que los accionistas le le prestaran mucha atención, anunció esta semana su propia oferta por la unidad colombiana de Telefónica. Sin embargo, Atlas se resiste a quedar en segundo plano, y este viernes elevó su oferta por Millicom a US$ 4.400 millones. Atlas ya es el mayor accionista de Millicom, con una participación del 29%, adquirida desde 2022.

A mi manera

Xavier Niel, de 56 años y dueño de una fortuna estimada en US$ 9.400 millones, según el índice de multimillonarios de Bloomberg, es todo un personaje, y entre su patrimonio se incluyen los derechos de propiedad de la icónica canción "My Way", una antigua composición francesa adaptada al inglés por Paul Anka y luego popularizada por Frank Sinatra.

El emprendedor se inició muy temprano en los negocios, poco después de que su padre le regalara para una Navidad su primer computador, un Sinclair ZX81, a los 15 años. Y para cuando cumplió los 19 abandonó los estudios para desarrollar su primera empresa, una compañía de chat orientados al sexo. Gracias a ello, ya era millonario antes de cumplir los 25 años.

Agresivo negociador

La principal apuesta de Niel está enfocada en el sector de telecomunicaciones. Es el fundador y accionista mayoritario de Iliad, que cotiza bajo la marca Free, el segundo mayor proveedor de servicios de Internet y tercer operador móvil de Francia. Pero además es dueño de Monaco Telecom, Salt Mobile y de Eir, el mayor operador del mercado en Irlanda.

También es copropietario del popular medio francés Le Monde, y ocupa asientos en los directorios del administrador de fondos de inversión estadounidense KKR, uno de los más grandes del mundo, y de Unibail-Rodamco-Westfield, un enorme grupo inmobiliario transado en bolsa.

Con este respaldo tras de sí, Niel se ha convertido en un agresivo actor en el mercado de adquisiciones y fusiones, y no sólo tiene la mira puesta en Millicom, ya que a comienzos de año se sumó a una guerra de ofertas por Altice, la principal empresa de telecomunicaciones de Portugal, privatizada en 1997.

Propiedad del multimillonario franco-israelí Patrick Drahi, Altice está pasando por una delicada situación financiera, y necesita reducir pasivos por US$ 60 mil millones.

Niel se sumó así a una batalla de ofertas donde participan además Saudi Telecom Company y Warburg Pincus, que presentó en diciembre una oferta de 6 mil millones de euros.

A fines de 2023, además, Iliad propuso a la británica Vodafone fusionar sus operaciones en Italia, valorando a la filial en 10.450 millones de euros.

Sorpresa en Costa Rica

Como uno de los actores más agresivos en fusiones y adquisiciones en el mercado de telecomunicaciones, es poco probable que Niel abandone fácilmente sus esfuerzos por quedarse con Millicom, y la firma luxemburguesa seguramente va a tener que esforzarse mucho más si quiere desviar la atención de los accionistas hacia su esperada fusión con Telefónica en Colombia.

Por lo pronto, acaba de anunciar un acuerdo para fusionar su operación en Costa Rica con la de su rival Liberty Media Latin America, la filial regional del holding estadounidense controlado por el multimillonario John Malone. Habrá que ver si esto basta para volver a cautivar al mercado.

El periódico británico especializado en información económica y financiera reconocido a nivel global

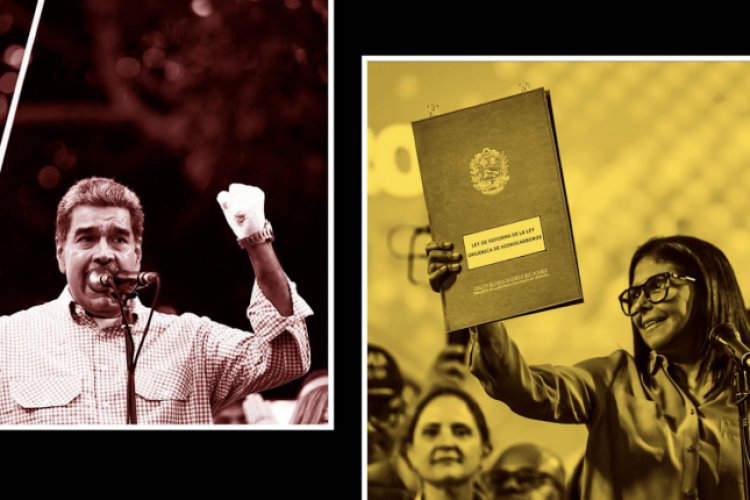

A un mes de su captura: Venezuela aprende a vivir sin su hombre fuerte

La salida de Nicolás Maduro del poder tras su arresto por parte del Gobierno estadounidense ha generado diversos cambios en la vida de ciudadanos venezolanos. La llegada de Delcy Rodríguez ha propiciado no solo un cambio abrupto de un populismo abrasivo a un estilo más tecnocrático, sino que también una pequeña apertura económica del país latinoamericano bajo el alero de EEUU.

-

Financial Times

Las empresas nacionales de Argentina lideran el auge del petróleo y el gas mientras las grandes multinacionales salen del país -

Financial Times

China CK Hutchison de Hong Kong lleva a Panamá a arbitraje por el fallo sobre los puertos del canal -

Financial Times

Bolivia entierra 20 años de socialismo con reformas de “capitalismo para todos” -

Financial Times

Los argentinos compran cada vez más computadoras Lego y Apple a medida en que Milei abre la economía -

Financial Times

A Cuba le quedan "15 a 20 días" de petróleo mientras Trump aprieta las tuercas