Americanas no resistió: gigante brasileña del retail inició reestructuración judicial que sería la cuarta mayor en la historia del país

La compañía tomó la medida tras revelar que sólo le quedaban 800 millones de reales en su caja de efectivo, frente a los 8.600 millones que declaraba en el tercer trimestre. En el documento reveló además que sus pasivos ascienden a 43 mil millones de reales.

Finalmente ocurrió. Americanas, dueña de Lojas Americanas, la sexta mayor cadena brasileña de retail (entre otras muchas marcas), se acogió este jueves a un procedimiento de reestructuración judicial, según un documento enviado al mercado. En el reporte la compañía reveló que sus pasivos ascienden a 43 mil millones de reales (cerca de US$ 8 mil millones).

El movimiento ya era esperado por los analistas e inversores, luego de que la gigante minorista sorprendiera la semana pasada anunciando una inconsistencia en su balance por US$ 3.875 millones.

Este jueves la empresa había emitido un comunicado advirtiendo que podría entrar en recuperación judicial en cuestión de días debido a la quema de su caja de efectivo, que ahora es de “sólo 800 millones de reales”, mucho menos que los 8.600 millones que había reportado en el tercer trimestre de 2022.

Según una encuesta de las firmas de abogados Lara Martins Advogados, Mingrone y Brandariz, Americanas se convirtió así en la cuarta mayor reestructuración judicial en la historia de Brasil. La superan los procesos de la tristemente célebre constructora Odebrecht, que se hundió en un masivo caso de corrupción (80 mil millones de reales), Oi, el mayor operador de telefonía móvil del país (65 mil millones de reales), y Samarco, el joint venture minero de Vale con la anglo australiana BHP (55 mil millones de reales).

A partir de ahora, Americanas tendrá un período de protección de 180 días en el que se suspenden todas sus obligaciones de deuda. Además, tiene 60 días para presentar la primera versión de un plan de reestructuración, con las principales medidas para equilibrar su estructura de capital y otros 50 días para convocar a una junta de acreedores para aprobar el plan.

Escándalo histórico

La debacle de la compañía comenzó el 2 de enero, cuando asumió la dirección el nuevo presidente Sergio Rial. Tras menos de 10 días en el cargo, y después de realizar una revisión al balance, el ejecutivo sorprendió al mercado anunciando su renuncia, tras haber hallado discrepancias contables por 20 mil millones de reales en los estados de resultados.

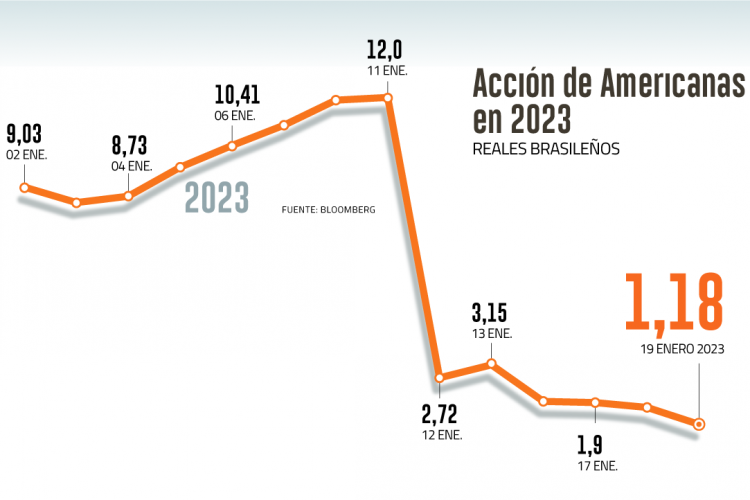

La noticia cayó como un balde de agua fría y la empresa inició entonces un rápido espiral descendente, con sus acciones derrumbándose en la bolsa, en lo que muchos observadores calificaban ya como el peor escándalo corporativo en la historia de Brasil.

Ese domingo Americanas obtuvo una orden judicial, congelando por 30 días los reclamos de embargos y cobros judiciales, mientras resolvía si se acogía a un proceso formal de reestructuración. Pero los acreedores no se quedaron de brazos cruzados y de inmediato comenzaron a presionar por los cobros. El primero en ir la justicia fue BTG Pactual. Luego de una negativa inicial de los tribunales, la entidad financiera obtuvo el miércoles una autorización para retener una garantía de 1.200 millones de reales extendida por Americanas contra sus deudas con el banco. BTG argumentó que la crisis de la compañía se produjo por una gestión fraudulenta de su contabilidad, por lo que no merecía la protección de los tribunales.

Y la fila creció rápidamente, con procedimientos similares por parte de Votorantim Banco, Bank of America y la filial local de Goldman Sachs -entre otros-, que reclamaba obligaciones por 480 millones de reales.

Según Americanas, la resolución del juez fue lo que precipitó su decisión, ya que inmobilizó sus recursos depositados en la banca haciendo imposible su operación. En las últimas horas la candena negociaba contrarreloj con sus proveedores, a medida que comenzaban las señales de desabastecimiento en sus bodegas y en las estanterías de las tiendas.

Impacto en el mercado

El proceso ha tenido impacto en diversos ámbitos del mercado, golpeando las acciones de todo el retail, debido al manto de dudas que extendió sobre la contabilidad del sector. Pero también ha golpeado a la banca, que tiene una fuerte exposición a los pasivos del grupo. Además se ha ramificado hasta el negocio de renta fija, ya que Americanas es un importante emisor de debentures, un tipo de título que incluye covenants (exigencias) relacionadas a los niveles de apalancamiento.

La noticia arrastró el fondo estrella del banco digital Nubank, Nu Reserva Imediata, a arrojar rentabilidad negativa, pese a que es comercializado como un instrumento libre de riesgo.

El impacto ahora podría escalar, ya que tras el anuncio de la reestructuración, los debentures de Americanas se estaban negociando con un descuento de 98%. Las acciones de la compañías, además, cayeron hoy a 1,18 reales, perdiendo 90% respecto del nivel al que se transaban antes del escándalo.

Próximos pasos

A través de un comunicado enviado a los medios, Americanas señaló que seguirá operando con normalidad dentro de las nuevas reglas de cobranza judicial, "uno de cuyos principales objetivos es el mantenimiento de los empleos, el pago de impuestos y las buenas relaciones con sus proveedores y acreedores y inversores en general".

En ese sentido, la empresa informó que su grupo de accionistas de referencia, liderado por 3G Capital Partners -de los multimillonarios brasileños Jorge Paulo Lemann, Carlos Alberto Sicupira y Marcel Hermann Telles-, adelantó al presidente del directorio que pretende mantener la liquidez de Americanas en niveles que permitan el adecuado funcionamiento de la operación de todas sus tiendas.

“Por medio de este comunicado, pedimos el compromiso de todos los empleados en esta nueva etapa y en especial de los proveedores con los que tenemos relaciones históricas. La historia de Americanas continúa con determinación hacia una nueva etapa, con compromiso con la sociedad y voluntad de construir soluciones que cumplan con los acreedores de la empresa", dijo la compañía.

Venta de activos

Pese a su complicada situación actual, Americanas es un coloso del retail en Brasil, con reconocidas marcas que van más allá de Lojas Americanas, y que bajo el actual escenario podría vender para levantar capital. De hecho, la compañía ya ha reconocido la posibilidad de deshacerse de Hortifruti Natural da Terra, una de las mayores cadenas de productos frescos del país, y de su participación en la red de tiendas de conveniencia Vem, donde controla un porcentaje de la propiedad en alianza con Vibra Energia.

Pero a esos nombres se suman además Local, su propia cadena de tiendas de conveniencia, su tienda de productos para el hogar Shoptime, su tienda de regalos enfocada en el segmento joven Imaginarium, su tienda de variedades y vestuario Puket, su red de franquicias Love Brands, su fintech Ame, junto con sus tiendas sin cajeros Ame Go. Su plataforma de e-commerce Submarino, además, es una de las mayores de Brasil.

Sus unidades de negocio incluyen también la cadena Americanas Express, en un formato más pequeño, su cadena Americanas Empresas, operador de retail online orientado al segmento empresa a empresa, su plataforma de logística Let's, la central de servicios al cliente +AQUI, y su canal de retail digital Americanas.com.

El periódico británico especializado en información económica y financiera reconocido a nivel global

Secretario de Energía de EEUU busca una "oleada de inversiones" en Venezuela

Después de reunirse con la Presidenta interina del país, Delcy Rodríguez, Chris Wright, también señaló que Estados Unidos no brindaría garantías de seguridad ni financieras a las empresas estadounidenses en el país sudamericano.

-

Financial Times

A un mes de su captura: Venezuela aprende a vivir sin su hombre fuerte -

Financial Times

Las empresas nacionales de Argentina lideran el auge del petróleo y el gas mientras las grandes multinacionales salen del país -

Financial Times

China CK Hutchison de Hong Kong lleva a Panamá a arbitraje por el fallo sobre los puertos del canal -

Financial Times

Bolivia entierra 20 años de socialismo con reformas de “capitalismo para todos” -

Financial Times

Los argentinos compran cada vez más computadoras Lego y Apple a medida en que Milei abre la economía