Británica Inchcape acuerda fusionarse con chilena Derco y expande presencia en Sudamérica

Empresa chilena que distribuye y comercializa vehículos en Colombia, Chile, Perú y Bolivia, se valorizó en US$ 1.580 millones.

El gigante distribuidor automotriz Inchcape firmó un acuerdo para fusionar sus operaciones con la chilena Derco, aumentando el peso que tiene en Sudamérica. Esto permitirá a la familia del Río, principal accionista de la firma local, ser accionista de la compañía británica con un 9,3%, con derecho a nombrar un director.

Según un comunicado de prensa que envió Derco, esta asociación tiene como objetivo reunir a dos importantes competidores, que tienen un amplio alcance geográfico y una extensa representación de marcas.

"Desde que fue fundada en 1959, por José Luis del Río Rondanelli, el crecimiento y la expansión de su presencia geográfica han sostenido la visión de Derco. Hace tiempo que admiramos a esta empresa y estamos encantados de asociarnos con la familia Del Río. También estamos entusiasmados por trabajar con nuestros nuevos y talentosos colegas de Derco para seguir acelerando el crecimiento del negocio ampliado de las Américas", dijo Duncan Tait, Director general del Grupo Inchcape.

En tanto, el director general de Dercorp, empresa matriz de Derco,Edmundo Hermosilla, agregó que la asociación es un "gran salto que nos permitirá formar parte de un líder mundial en la distribución de automóviles".

Juan Pablo del Río, accionista y miembro del Directorio de Derco, dijo que "estoy entusiasmado con la combinación con Inchcape y las oportunidades que tenemos para acelerar aún más el crecimiento en la región de las Américas, junto con el apoyo continuo de nuestros colegas".

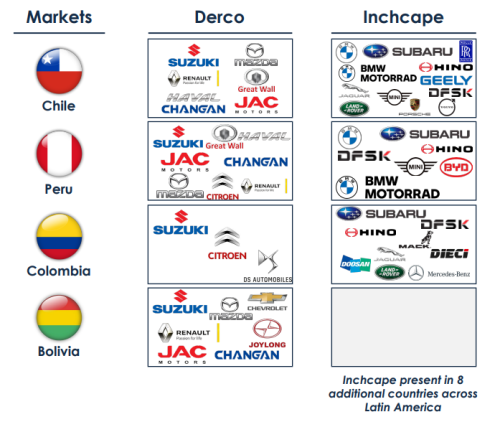

Derco distribuye y comercializa una serie de marcas en Chile, Colombia, Perú y Bolivia, con cerca del 18% del mercado con cifras a 2021. Entre sus marcas está Suzuki, Renault y Mazda, entre otras, dependiendo el mercado.

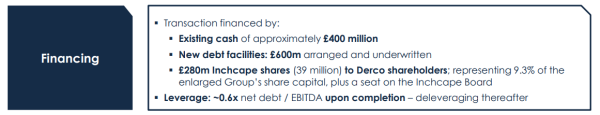

Según una presentación, Derco en 1.300 millones de libras (unos US$ 1.580 millones). Se financiará con caja por 400 millones de libras (US$ 486 millones), deuda por otros 600 millones de libras (US$ 728 millones) y 280 millones de libras (US$ 340 millones) en acciones. La empresa tiene iungresos por unos 2.000 millones de libras (US$ 2.430 millones) y ganancias operativas por 236 millones de libras (US$ 287 millones), con cifras a 2021.

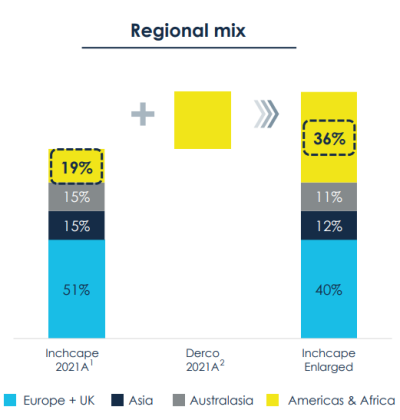

Se espera que la operación se cierre hacia fines de este año o primer trimestre de 2023. Con esto, la unidad de Americas & Africa de Inchcape pasará a pesar de 19% del negocio a 36% en Inchcape, firma que ha tomado una serie de nuevas marcas en el último tiempo, las que estaban en manos de Gildemeister.

El periódico británico especializado en información económica y financiera reconocido a nivel global

"Optimistas sobre el futuro": la visión de los venezolanos tras la intervención de EEUU en el país y la captura de Maduro

De acuerdo con la encuesta de Gold Glove Consulting, el 72% de los encuestados consideró que Venezuela se estaba moviendo en una dirección positiva después de la captura del exlíder chavista, aunque el 58% dijo que la seguridad había empeorado.

-

Financial Times

Secretario de Energía de EEUU busca una "oleada de inversiones" en Venezuela -

Financial Times

A un mes de su captura: Venezuela aprende a vivir sin su hombre fuerte -

Financial Times

Las empresas nacionales de Argentina lideran el auge del petróleo y el gas mientras las grandes multinacionales salen del país -

Financial Times

China CK Hutchison de Hong Kong lleva a Panamá a arbitraje por el fallo sobre los puertos del canal -

Financial Times

Bolivia entierra 20 años de socialismo con reformas de “capitalismo para todos”