Banco Master sacude a Brasil: liquidación, fraude bajo investigación y un golpe de US$ 10 mil millones al seguro de depósitos

El mayor fraude bancario de la historia reciente reabre el debate sobre la garantía de depósitos. El banco fue liquidado tras captar fondos a tasas fuera de mercado y ampararse en un fondo de créditos para atraer a millones de ahorristas.

El Banco Master, una institución financiera de tamaño mediano con sede en Sao Paulo, fue intervenido y liquidado por el Banco Central de Brasil en noviembre de 2025 luego de que investigaciones revelaran un esquema de irregularidades y posible fraude que generó pérdidas multimillonarias y sacudió al sistema financiero del país.

La entidad había crecido con rapidez ofreciendo certificados de depósito (CDB) y otros instrumentos financieros con tasas de rendimiento muy superiores a las del mercado, promocionándolos como respaldados por el Fondo Garantidor de Créditos (FGC) -el mecanismo de seguro de depósitos brasileño similar al seguro de depósitos en Chile- lo que atrajo a millones de ahorristas.

Según las autoridades, estos recursos fueron invertidos en activos de dudosa calidad o inexistentes, y parte del esquema involucró documentación falsa y posibles prácticas fraudulentas para sostener la apariencia de solvencia del banco.

El caso se disparó con la detención del principal accionista y presidente del banco, Daniel Vorcaro, cuando intentaba salir del país poco antes del anuncio oficial de la liquidación.

Este episodio fue descrito por autoridades y analistas como uno de los mayores fraudes bancarios en la historia reciente de Brasil. De hecho, el 13 de enero de 2026, el ministro de Hacienda, Fernando Haddad, advirtió que éste podría tratarse del mayor fraude bancario del país, dada la magnitud de las pérdidas y la complejidad del esquema.

La estrategia de captar fondos a tasas extremadamente altas, junto con la publicidad sobre la supuesta garantía del FGC, eliminó el riesgo moral para los depositantes, incentivando inversiones sin la debida evaluación de riesgos.

Esto, según explicó a DFSUD el senior advisor de Riesgo y Regulación en Deloitte, Franco Rizza, se debe a una falla crítica tanto por parte de la entidad como de la supervisión.

“El uso de este argumento eliminó el ‘riesgo moral" para el usuario: ¿qué importa la calidad del Banco, si tengo garantía para mis depósitos? Todo esto constituyó un actuar temerario por parte del Banco Master respecto de la fe pública en su carácter de institución bancaria”, detalló.

Impacto y consecuencias

El FGC fue activado para indemnizar a los depósitos y otras inversiones elegibles, lo que representa una de las mayores movilizaciones de recursos de su historia, con cifras que rondan los 50 mil millones de reales (US$ 10.000 millones), un porcentaje significativo de las reservas del fondo.

Aproximadamente 1,6 millones de inversionistas comenzaron a ser reembolsados dentro de los límites legales de cobertura del FGC.

Las autoridades brasileñas mantienen investigaciones penales (Operación Compliance Zero) sobre presuntos fraudes, emisión de activos sin respaldo y otras irregularidades financieras vinculadas al banco y posiblemente a terceros.

Según Rizza, no hay casos comparables en entidades reguladas que combinen el volumen de depósitos, el uso masivo de la garantía del FGC como herramienta estratégica y las denuncias de activos fraudulentos en un banco mediano que terminó en liquidación administrativa.

“La captación de depósitos a tasas completamente fuera de mercado es un actuar temerario aun para una empresa regulada. Esta situación debió atraer la atención de reguladores, al público general, y ser condenada enérgicamente”, señaló el experto.

Y agregó: “La garantía de los depósitos es un resguardo más del sistema, no puede ser un argumento comercial para actuar mal”.

Si bien el Banco Central eventualmente actuó con rapidez para ordenar la liquidación y ordenar el proceso de compensación, el analista opinó que la supervisión pudo hacerse con mayor celeridad ante estas señales.

La crisis reabrió el debate sobre el rol y los límites de los mecanismos de garantía de depósitos, así como sobre la necesidad de fortalecer la supervisión prudencial, especialmente en bancos medianos con estrategias de crecimiento agresivas.

Lecciones para Chile y la región

En esa línea, Rizza destacó que la garantía de depósitos debe funcionar como una salvaguarda adicional a la solidez real de las instituciones financieras, no como un instrumento de marketing o un incentivo para asunciones de riesgo temerario.

“La supervisión prudencial, intrusiva y en tiempo real, pero al mismo tiempo proporcional, son una fortaleza de cualquier sistema financiero” para evitar que estrategias agresivas pasen desapercibidas, dijo.

Consultado respecto de la lección que deja este episodio para Chile y la región, el experto advirtió que “modificaciones al sistema de seguro de depósitos, como se propone en el país, deben considerar estos riesgos”.

“La garantía no puede sustituir la responsabilidad del depositante de evaluar a las instituciones ni fomentar riesgos sistémicos”, señaló.

Franco Rizza, senior advisor de Riesgo y Regulación en Deloitte.

Franco Rizza, senior advisor de Riesgo y Regulación en Deloitte.

El periódico británico especializado en información económica y financiera reconocido a nivel global

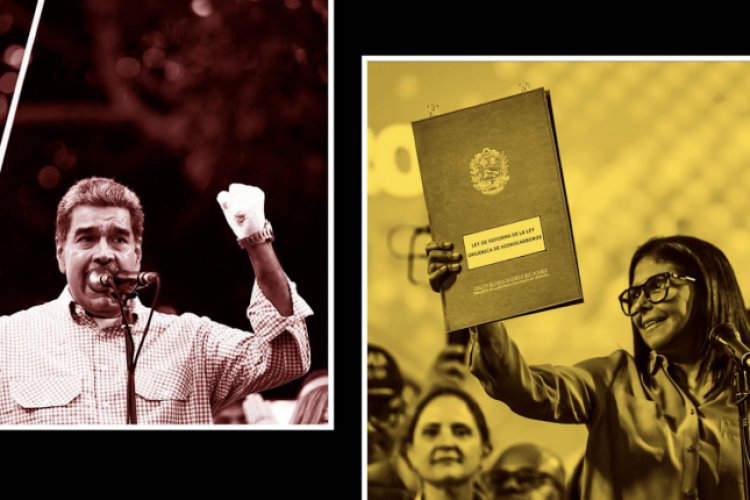

A un mes de su captura: Venezuela aprende a vivir sin su hombre fuerte

La salida de Nicolás Maduro del poder tras su arresto por parte del Gobierno estadounidense ha generado diversos cambios en la vida de ciudadanos venezolanos. La llegada de Delcy Rodríguez ha propiciado no solo un cambio abrupto de un populismo abrasivo a un estilo más tecnocrático, sino que también una pequeña apertura económica del país latinoamericano bajo el alero de EEUU.

-

Financial Times

Las empresas nacionales de Argentina lideran el auge del petróleo y el gas mientras las grandes multinacionales salen del país -

Financial Times

China CK Hutchison de Hong Kong lleva a Panamá a arbitraje por el fallo sobre los puertos del canal -

Financial Times

Bolivia entierra 20 años de socialismo con reformas de “capitalismo para todos” -

Financial Times

Los argentinos compran cada vez más computadoras Lego y Apple a medida en que Milei abre la economía -

Financial Times

A Cuba le quedan "15 a 20 días" de petróleo mientras Trump aprieta las tuercas