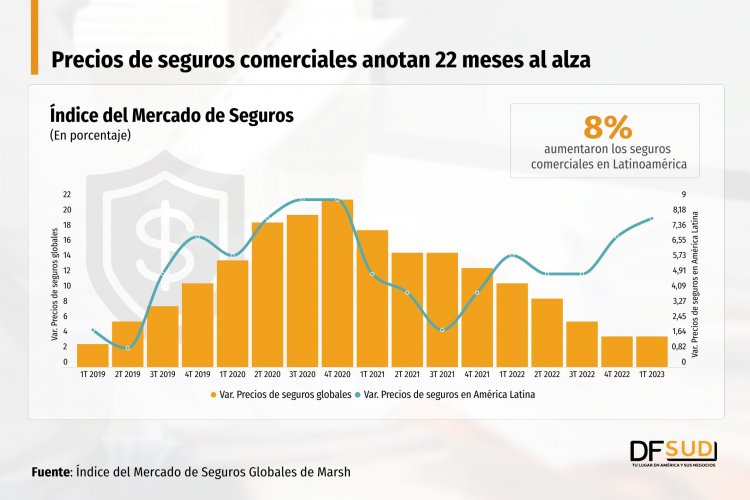

Latinoamérica lideró aumento en costo de seguros comerciales a nivel mundial con alza de 8% en el primer trimestre

El costo de los seguros completó 22 trimestres consecutivos de subidas en la región y Cibersecurity fue la categoría que más escaló, pese que moderó sus avances.

El mayor traspaso de los costos a los precios en respuesta a una persistente inflación que recién empieza a ceder en algunas economías de la región, es por lejos uno de los mayores problemas compartidos de las empresas en América Latina. Y de ese contexto, el rubro asegurador tampoco se escapa.

En el primer tramo del año, el valor de las pólizas de seguros comerciales subió un 8%. De eso da cuenta el Índice del Mercado de Seguros Globales publicado por Marsh, compañía corredora de seguros, y que corresponde al período enero-marzo de este año.

Aumento en las primas por riesgo, poca oferta y alta inflación son los factores que estarían detrás del incremento de precios en las pólizas de seguros, según explicó el director académico de la Asociación Peruana de Corredores de Seguros (Apecose), Alejandro Lagos a DFSud.com.

Según los datos de Marsh, América Latina fue la que mayor aumento registró (8%), seguida por Europa (5%); Estados Unidos (4%); Reino Unido (3%); Asia (1%) y el Pacífico (7%).

Es más, si se considera la trayectoria de precios que ha tenido la región, frente a las demás economías, se observa que Latinoamérica empezó a subir más que el resto de mercados desde el cuarto trimestre del año pasado, cuando el precio se empinó a 7% y en el mundo fue apenas un 4%.

Y es que aunque el ajuste se venía dando desde hace un tiempo, pues la región completa 22 trimestres consecutivos de alza, el incremento se aceleró con fuerza en el tercer trimestre del año pasado.

Por categorías

De hecho, todas las categorías de seguros aumentaron, aunque unas más que otras. Por un lado, Property y Casualty continuaron al alza, lo que contrastó con el comportamiento de las pólizas asociadas a Cybersecurity y Financial and Professional Lines, que, aunque subieron, se moderaron de forma importante respecto de períodos previos.

Property subió 10% en el periodo y completó 18 trimestres consecutivos de alza, como consecuencia a una mayor percepción de riesgos políticos y de desastres naturales “sobre todo en la parte sur del continente, entre Chile y Perú, explicó el también gerente general de PL Corredores de Seguros.

“Huelga, motín y conmoción civil y las coberturas de sabotaje y terrorismo continuaron siendo un desafío debido a la incertidumbre política en la región, particularmente en Brasil, Colombia y Perú. Esto ha llevado a cierta dependencia local del mercado internacional”, refiere también el estudio.

Casualty, o accidentabilidad, subió un 10% y se explicó, según el estudio, porque “el mercado local ha alcanzado los precios de las aseguradoras internacionales; como resultado, las locales desplegaron más capacidad para riesgos menos complejos”.

Mientras, los aumentos de Financial and Professional Lines, se moderaron fuertemente con un alza de 1% frente al 8% del trimestre anterior.

La razón detrás del comportamiento en está categoría tiene que ver con que los seguros asociados a responsabilidad profesional de altos ejecutivos continuaron teniendo precios competitivos a medida que ingresaba nueva capacidad al mercado.

Además, las empresas estatales generalmente experimentaron aumentos de precios debido al riesgo percibido y al historial de reclamos.

“Los mercados locales fueron cautelosos en la suscripción de IF, especialmente bancos, debido a preocupaciones sobre la situación bancaria global”, añade la publicación.

Finalmente, los precios de los seguros cibernéticos aumentaron 15% en el primer trimestre, lo que si bien es un alza, se trata de una moderación importante si se contrasta con el 33% del trimestre anterior. Esto se explicaría por una mayor competencia derivada de aseguradoras generalmente dispuestas a desplegar capacidad para la mayoría de las industrias.

¿Qué esperar?

Para Lagos el diagnóstico general es claro: mientras persista la inflación, y los riesgos asociados a desastres naturales o crisis políticas los precios seguirán altos. “Si estos factores no ceden en Latinoamérica las tasas van a seguir volando”, dijo.

Sin perjuicio de aquello, Alfredo Schmidt Head of CRB Retail de WTW hizo un zoom a las diferentes categorías, en conversación con este medio.

Schmidt sostiene que, en lo relacionado a incendios existe una tendencia al alza “impuesta por los mercados de reaseguros que conforman sus contratos presionando a un aumento de las primas” aunque ve que las compañías de seguros locales están dispuestas a hacer esfuerzo cuando trata de retener a sus clientes.

Para los seguros personales, prevé una fuerte competencia, lo que tendería a una baja en precios de 5% y 10%, mientras que los relacionados a seguridad civil se mantendrían planos.

Para lo relacionado a cobertura de vehículo, observa restricciones para cobertura de transportes, excluyendo el robo de mercaderías de alto valor, por lo que proyecta una “discreta alza”.

Para grandes riesgos, en tanto, Schmidt ve una falta de capacidad y en algunos casos endurecimiento de condiciones (...) vemos variaciones entre -10% y +10%”.

El periódico británico especializado en información económica y financiera reconocido a nivel global

"No tenemos miedo": los venezolanos celebran el primer atisbo de reformas

El jueves pasado, el Día de la Juventud del país unió a cientos de personas en una manifestación a favor de la democracia en la Universidad Central de Venezuela, que se extendió desde el frondoso campus hacia las calles aledañas, sin ser molestada por los agentes de policía cercanos que redirigían el tráfico.

-

Financial Times

"Optimistas sobre el futuro": la visión de los venezolanos tras la intervención de EEUU en el país y la captura de Maduro -

Financial Times

Secretario de Energía de EEUU busca una "oleada de inversiones" en Venezuela -

Financial Times

A un mes de su captura: Venezuela aprende a vivir sin su hombre fuerte -

Financial Times

Las empresas nacionales de Argentina lideran el auge del petróleo y el gas mientras las grandes multinacionales salen del país -

Financial Times

China CK Hutchison de Hong Kong lleva a Panamá a arbitraje por el fallo sobre los puertos del canal