Mexicana Femsa sorprende y comprará la suiza Valora para llegar a Europa

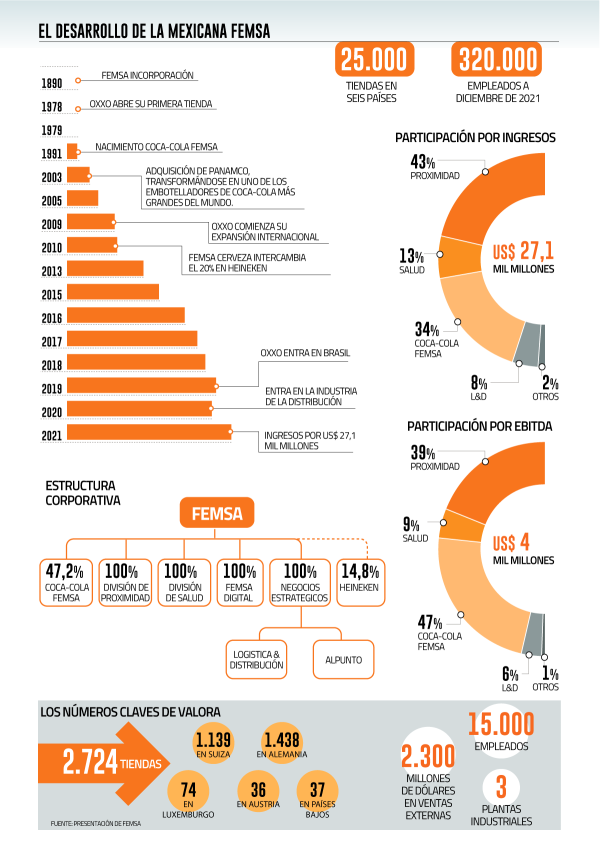

Operación, que será el primer paso en Europa de la matriz de Oxxo, implica US$ 1.150 millones. La cadena suiza maneja 2.724 tiendas, con fuerte presencia en Alemania.

El grupo embotellador y minorista mexicano de refrescos Fomento Económico Mexicano (Femsa) ofreció comprar el operador suizo de quioscos Valora en una operación de 1.100 millones de francos suizos (US$ 1.150 millones) en efectivo, lo que allana el camino para la expansión europea.

La oferta de compra es el primer movimiento fuera de América Latina para Femsa, que se encuentra entre los principales embotelladores de Coca-Cola del mundo y cuyas tiendas de conveniencia Oxxo son omnipresentes en México.

El director general de Femsa, Daniel Rodríguez, dijo en una conferencia telefónica el martes que la compañía ve a Valora como "una puerta de entrada a Europa".

"Se espera que Valora acelere su ruta de crecimiento apalancándose en la experiencia de FEMSA en el comercio de conveniencia y servirá como una plataforma para crecimiento adicional en los mercados de conveniencia y servicio de comida ("foodvenience") en Europa", dijo el grupo en un comunicado.

La operación con Femsa incluye planes para acelerar el crecimiento en Suiza, Alemania y otros países europeos donde Valora opera tiendas de conveniencia y servicios de alimentación, dijo Valora.

Esto podría incluir tanto el crecimiento orgánico como las adquisiciones, dijo Rodríguez.

"Vemos que podría haber más adquisiciones que podríamos implementar en el futuro", utilizando el minorista suizo como base, dijo.

Femsa, que tiene unas ventas totales de más de US$ 27.000 millones al año, hizo una oferta de 260,00 francos por acción, una prima del 52% sobre el precio de las acciones de Valora al cierre del 4 de julio de 2022.

Femsa nació como compañía en 1890 y abrió su primera tienda Oxxo en 1978. En 1991 se integró al sistema de embotelladoras de Coca-Cola y desde ahí fue creciendo: en 2009 comenzó su expansión internacional en tiendas de conveniencia y, también, en el segmento de farmacias. En 2019 llegó a Brasil y al año siguiente a Estados Unidos, en el segmento de distribución.

Valora, uno de los mayores productores de pretzel

Valora -que opera varias marcas y formatos- dijo que su consejo ha recomendado que los accionistas acepten la oferta, que fue apoyada por su mayor accionista individual, que tiene una participación de aproximadamente el 17%.

Ernst Peter Ditsch es el mayor accionista de Valora, con una participación del 16,91% a fecha de 4 de julio, según datos de Refinitiv.

Ditsch se convirtió en el mayor accionista de Valora cuando ésta adquirió las empresas de venta de pretzels Ditsch/Brezelkönig de su familia en 2012, otorgando a Ditsch 635.599 acciones como parte de ese acuerdo.

Las acciones de Valora subían un 50% a 256,50 francos suizos poco después de la apertura del mercado y avanzaban un 51% a última hora de la mañana.

La compañía tiene 2.724 tiendas en dos formatos: retail -como Kkiosk, ServiceStore, Cigo, Avec- y food service -Back Werk, Ditsch, Back-Factory-, en países como Suiza (1.139), Luxemburgo (74), Países Bajos (37), Alemania (1.438) y Austria (36). Además tiene tres plantes industriales.

La cadena tiene ventas por unos US$ 2.200 millones anuales, donde el 53% viene de Suiza, el 41% de alemania y el resto de los otros países. A nivel de segmento, el 81% es de espacios de retail y 18% de restaurantes.

La firma es uno de los mayores productores de pretzel en el mundo y elabora más de 730 productos de panadería.

La visión del mercado

Gian Marco Werro, analista del Zuercher Kantonalbank, dijo: "Como mayor cadena de tiendas de conveniencia en México, FEMSA ofrece a Valora buenas oportunidades para poner en común sus recursos, ampliar su red en toda Europa e intercambiar conocimientos técnicos (digitalización)".

Werro también dijo que se había especulado con la posibilidad que la compañía suiza fuera un posible objetivo de adquisición para los principales minoristas de comestibles suizos Migros y Coop y que no se debería excluir una contraoferta.

El director general de Femsa, Rodríguez, descartó elevar la oferta de la compañía para competir con una propuesta rival. Los directivos de Valora dijeron que no habían hablado con ningún otro posible oferente, pero que estarían obligados a considerar cualquier contraoferta.

Femsa, que había realizado un agresivo plan de crecimiento de sus tiendas Oxxo en Brasil, había estado "buscando oportunidades en mercados maduros", dijo Rodríguez en la llamada.

La empresa también ha estudiado posibles adquisiciones en Estados Unidos, pero este mercado se ha vuelto "muy caro" tras algunas operaciones recientes, dijo.

Credit Suisse asesora a Femsa y es su gestor de ofertas, mientras que J.P. Morgan asesora a Valora en la operación.

La operación se financiará con el efectivo disponible de Femsa, según las dos empresas. Se espera que la oferta, que está sujeta a la aprobación de los organismos reguladores, se cierre a finales de septiembre o principios de octubre.

El periódico británico especializado en información económica y financiera reconocido a nivel global

México se ve afectado por ola de violencia tras muerte de líder de cártel por fuerzas de seguridad

Nemesio Oseguera, conocido como “El Mencho”, jefe del Cártel Jalisco Nueva Generación (CJNG), murió el domingo en un operativo de las fuerzas de seguridad mexicanas en coordinación con autoridades estadounidenses en Tapalpa, estado de Jalisco.

-

DF

Trump promete imponer un arancel global del 10% después de que la Corte Suprema de EEUU dictaminara que sus tarifas generales son ilegales -

Financial Times

Repsol aspira a triplicar producción petrolera venezolana tras conseguir permiso en EEUU -

Financial Times

La élite del sector privado disfruta de filete durante la crisis cubana -

Financial Times

"No tenemos miedo": los venezolanos celebran el primer atisbo de reformas -

Financial Times

"Optimistas sobre el futuro": la visión de los venezolanos tras la intervención de EEUU en el país y la captura de Maduro